著者は18年にわたる株式投資の経験を持ち、主に中期的なスパンで取引しています。その独自の投資手法が参考になればと思い、今回は記事として整理いたしました。投資においては常にリスクが伴いますので、参考程度として読んで頂けたらと思います。

著者の株の取引結果などご覧になりたい方は、こちらからどうぞご覧ください。

スイングトレードの心得

情報サイトの内容は、参考程度として捉える

今回紹介している情報も参考までにお聞きください。

証券会社や株情報サイトなどでは、様々なスイングトレードの手法が紹介されていますが、

それらはあくまで参考情報として受け止めましょう。もし、紹介されている手法が全てのトレーダーに有効ならば、皆が同じ手法で取引して利益を上げているはずです。しかし、実際にはそうとは限りません。

紹介されている手法に基づいて投資を行い、なおかつ利益を上げていないトレーダーも存在することを念頭に置いてください。

資金に対し、1~5%の資金で買えるのを買う

資金管理において、1~5%の資金での投資はリスクを最小限に抑える効果的な方法です。特にスイングトレードにおいては、その効果が顕著です。

例えば、100万円の資金がある場合、1~5万円の株をターゲットにしましょう。同様に、300万円の資金なら3~15万円の株を選定します。理想的な割合は、資金の3%以下です。

資金が100万円の場合です。資金が限られている状況で、100万円の株を購入してしまうと、2~3週間で利益が出れば良いのですが、逆に含み損が続くと売ることが難しくなり、結果的に長期保有になりかねません。その期間中、他の取引ができなくなりますので、賢明な資金配分が重要です。

ナンピンはスイングトレードならやったほうがいい

株価が下がった場合は損切が望ましいとされていますが、私は絶好の買いタイミングとして買っているので、中期的なスパンで様子を見ることをお勧めしています。

資金の3%程度で買うことをお勧めしている理由は、ナンピンを推奨しているからです。例えば、資金が100万円で、280円の株を100株購入したが40円下落してしまいました。買いタイミングが少し早かった可能性があります。そこで、240円でもう100株を買います。これにより、平均取得が260円の200株となり、投資額は52,000円となります。これは資金の5%程度です。

この5%は、値上がりするまである程度の期間は保有できます。残りの95%の資金は他の銘柄の購入に回せます。ただし、1銘柄あたりのナンピンの上限を設定しておくと良いでしょう。ナンピンすることは、しばらく資金を動かせないことを意味するので、慎重に見極めてください。目安として、1銘柄あたりの資金の15%程度に留めておくと良いでしょう。目安の15%以上のナンピンは避けた方が良いでしょう。なぜなら、動かせる資金が凍結されたままになってしまうからです。

塩漬け株は、貸株サービスへ

安いところで買えたが、更に下がってナンピンした場合の対処法を紹介します。

最悪のケースで塩漬けになってしまっても、ナンピンルールを守っていれば、資金のわずか数%程度しか影響を受けません。

仮に塩漬けになった場合、貸株サービスに申し込んで金利を受け取る手法も一考です。貸株サービスは、証券会社に株を預け、その代わりに金利を受け取るシステムです。

株を貸し出している間でも、株価が戻った際には通常通りに売却注文を出すことができます。

貸株で受け取れる金額:貸株金利5% 株価1000円 株数100株の場合

株価1000 * 株数100 * 金利0.05 / 365日 = 13.69円 一日あたり13円受け取れます。

もしこの条件で1年間保有していると、5000円になります。

ただし、株価も金利も変動するので、受け取る金額も日々変動していきます。

ちなみに、NISA口座で保有している株は貸株サービスは利用できません。

空売り情報は必ずチェックしておく

必ず空売り情報を確認しておくことが重要です。安いからと言って無理に投資に飛びつくと、逆にさらなる下落で痛手を被る可能性があります。特に、機関投資家が空売りを行う場合は、そこから株価がさらに下がる可能性があるという目算が考えられます。

以下のサイトで空売り情報を確認できます

https://karauri.net/

安易な投資はリスクを伴いますので、注意深く情報を確認し、機関投資家の動向もしっかりと把握することが大切です。

監視銘柄は多ければ多い方が良い。

監視対象の銘柄が20~30銘柄だと、選択肢が限られています。しかし、200~300銘柄を監視することで、より多くの機会を見逃さずに済みます。

投資範囲が広ければ広いほど、様々な銘柄からチャンスが生まれます。以前は30銘柄程度を監視していましたが、その範囲ではスイングトレードの際に適切な買いタイミングを見逃し、損切りせざるを得ないことが何度もありました。

一方で、監視範囲が200~300銘柄に広がると、絶好の買いチャンスが毎日2~3銘柄は必ず出現します。広範な視野を持つことで、市場の動向をより的確に捉え、適切な投資判断が可能になります。

過去のIR情報もチェック

企業が株価対策に熱心な銘柄はお勧めです。株価対策の一例として、自社株買いのIRが挙げられます。これは、自社株を購入することで株価の下落を防ぐ効果が期待される手法です。

頻繁に自社株買いのIRを発表する企業は、時折、忘れた頃に新たなIRが公表されることがあります。したがって、IRが発表されそうなタイミングであれば、株価が下がった時に購入することも一つの手かもしれません。

一方で、決算の情報を楽観的に設定し、最終的には下方修正を頻繁に行う企業は注意が必要です。こういった企業の株を購入することは慎重に考えた方が良いでしょう。なぜなら、楽観的な予測が実際の業績と合致しない場合、株価が急落する可能性があるからです。

優待がある企業は要注意

優待がある企業に注意が必要です。優待が廃止されると、その影響は様々ですが、一般的にはネガティブに受け取られ、株価が大きく下落し、その後株価が戻りにくくなることがよく見られます。

優待を目的にして運用している個人投資家もいます。優待の廃止と増配の発表が同時にあれば、株価はあまり大きな反応は見られませんが、優待の廃止だけが発表された場合、短期間で10~20%といった大きな株価下落が発生することもあります。これらの要因は市場で注視すべきポイントであり、慎重な投資判断が必要です。

低PBR低PERだからといって飛びつかない

低PERや低PBRだけを見て判断するのは避けるべきです。これらはあくまで株価が安いか高いかの目安であり、その背後には様々な要因が影響しています。

例えば、PERが20倍であっても、将来的に売上が上がる見通しがあり、それに基づいて長期的に見て割安だと判断できれば、購入を検討する価値があります。

しかし、5年後や10年後を見据えて、業績が伸びにくい会社は、株価が安くなっても市場での需要が少ない傾向があります。割安な株価であっても、その会社の将来の業績を予測することが重要です。

指標が低いからといって購入したが、株価が半値に下落するケースもあります。株価は将来の業績を反映しているものであり、PERやPBRだけでなく、企業の基本的な健全性や成長性を総合的に評価することが大切です。

下記の動画は、投資に詳しいYoutuber田端さんの動画です。PBRが低い株はなぜダメか?を解説しています。

決算発表日はチェックし、持ち越さない

数週間から一か月のスパンで株を保有する場合、権利落ちや決算発表予定日は事前に確認しておくことが重要です。権利落ちの際は、権利が落ちる日に予想以上に株価が下落し、その後下降トレンドに入ることもあります。

決算発表を控えて株を保有する場合は、博打的な要素が強まります。サプライズな決算発表で株価が急騰することもあれば、その逆のケースも考えられます。したがって、決算発表日を確認し、その日に保有を続けることによるリスクを理解する必要があります。

特に、決算発表日は株価に大きな影響を与える可能性があるため、注意が必要です。発表日はしっかりと確認し、買い時として適しているかどうかを判断することが重要です。

RSI30以下を狙う

基本的な戦略は、下がったところ、特に短期的に売られすぎた銘柄を購入することです。理想的なシナリオは、日足のRSIが30以下である場合を狙います。株価は波を打って、上下に変動するのが一般的です。

週足や月足でも売られすぎている場合は、これが更なるチャンスとなります。ただし、下降トレンド中の場合は、下がってから買い、戻ったところで売る必要があります。売るタイミングを逃すと、株価が買値まで戻り、その後再び下落する可能性があります。

このような戦略を取る際には、慎重な分析と市場の状況を注意深く観察することが必要です。しっかりとしたエントリーポイントと同時に、利益を確定するための戦略も検討することが肝要です。

中期投資から長期投資へ

中期スパンで値上がりによる売却益(キャピタルゲイン)を目的としていたが、株価が思いのほか上がってくれない、長期的に保有してみたくなった場合は、長期投資に切り替えることもお勧めです。

キャピタルゲイン:株式の売却益のこと。500円で100株買い、600円で100株売れば、株価の値上がりによって、売却時に100円×100株=10000円の売却益になります。

成長企業であれば、長期的に株を保有することで、将来的には株価の上昇が見込めます。また権利確定日で株を持っていれば、配当金や株主優待を受け取ることができます。

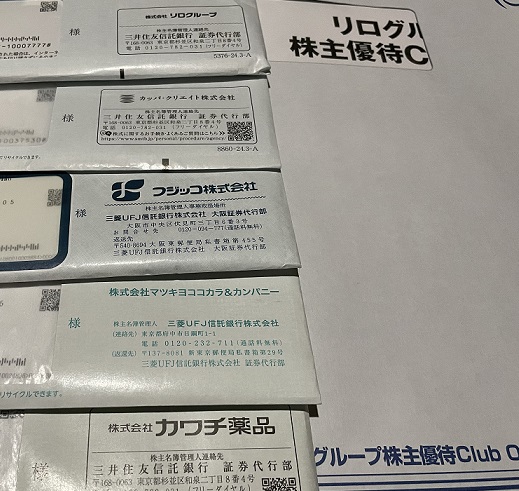

著者は、1~2年くらい株を保有する場合があり、毎年沢山の株主優待を受け取っています。下の写真は、2024年の3月に株主の権利が確定した銘柄の一部です。権利確定の三か月後くらいに、通知がいろいろ届きます。2024年6月時点の写真です。

著者は、企業から頂いた優待券は、ほとんど両親へプレゼントしています。

夜間取引は必ずできるようにする

スイングトレードですと、数日間の株の持ち越しは発生します。企業のIRは、取引中より15時以降に発表されることが多いです。

よって15時以降は、ニュースによっては大きく動くことがあります。

証券会社によっては取引の時間が異なりますので事前に調べておく必要があります。著者が利用している楽天証券では17時~24時までの取引が可能です。また基本的に現物株のみ取り引きが可能ですが、信用取引の場合は、15時半までは現引きが可能なので、現物に変えてから取引は出来ます。

夜間取引を行うことで、ネガティブなニュースの場合は、夜のうちに比較的高値で処分することが出来る場合が多いです。翌日の取引になると、大口の注文もあったりしますので、夜間で取引している株価以上に下がる場合があります。

このことから、夜間取引は必ずできるようにしておくと良いです。

著者の成功パターンとして、大引け後にIRニュースが出て、夜間取引でストップ高で売れました。しかし翌日の寄付きでは、数%のギャップアップで始まりました。夜間で売ることで、予想以上の値段がつくことがあります。

分散投資を狙う

取引できる銘柄は沢山ありますが、同じような銘柄ばかり買っていると、ネガティブなニュースや出来事があると、保有株が一斉に値下がりしてしまいます。

例えば、半導体銘柄を持っているとして、当該業種の銘柄が一斉に下がった場合、一気に落ちてしまいます。しかし、分散投資していれば、業種別の値下がりを食らわなくてすみます。

1業種1銘柄に全力投資してしまうとハイリスクハイリターンな投資になってしまいます。よほど推しの銘柄が無い限り1点集中タイプの投資は避けてください。東証では半導体、不動産、食品、鉄道と様々な業種の株を買うことができます。スイングトレードで勝つには、以下に分散投資をするかがカギになります。

著者の失敗トレードですが、2006年秋ごろに、石井表記(6336)の株を全力で保有していました。当時業績は良かったのですが、夕方に「新株発行」のニュースが出て、翌日10%を超える下げを食らい、資産を大幅に失いました。それ以降は、必ず分散投資をするようにしており、大きな負けは経験していません。

よくある質問など

ナンピンして利確したら、翌日マイナスになっていた

株価が下がった際にナンピン(買い増し)し、その後株価が上昇して利益が出たタイミングで売却したのに、翌日「実現損益」を確認すると、なぜかマイナス表示になっていたというケースがあります。これはよく見かける疑問ですが、実は税法上のルールが関係しています。

例えば、55円で1000株購入し、その後50円まで下落したところでさらに1000株をナンピンしたとします。この場合、平均取得単価は52.5円となります。そして、株価が53円に上昇した際に売却した場合、単純計算では0.5円の差益があるので、1000株では500円の利益となります。

ここで重要なのが、特定口座での税金計算です。特定口座の場合、取得単価の小数点以下は切り上げて計算されます。つまり、実際には52.5円で取得した株が、税法上は53円として扱われます。このため、53円で購入し、53円で売却したことになり、税法上は実現損益が0円と表示されるのです。しかし、実際には500円の利益が手元に残ることになります。

このような税法上のルールを利用すると、特に低位株の売買では節税効果が見込めることがあります。例えば、7.3円で買って7.5円で売却した場合、実際には0.2円の利益が出ますが、税法上の計算では7.3円が8円に切り上げられ、結果として0.5円の損失と表示されます。実際に取引してみた結果の画像が以下のようになります。8918ランドを100株売買した結果です。「平均取得価額少数表示」を押すと切り替わります。

楽天証券の場合、PC版のアプリでは実際の取得単価を確認できる仕様になっていますが、モバイル版では税法上の表示が優先されます。そのため、翌日に確認すると実現損益がプラスだったにも関わらず、取得単価の切り上げによってマイナス表示になっていることがあります。

著者の取引結果

著者は、2016年から株式投資やFXなどの取引を行っています。直近の数年だけですが、取引の結果を掲載させて頂きます。

取引の結果は別途記事を追加いたしました。ご興味のある方は是非ご覧ください。

まとめ

自身の投資に関するマイルールを設けることは重要です。以下に、ルールの一例です。

- 空売り情報は必ず確認する。

- 投資に充てる資金の1~5%の銘柄に絞って購入する。

- ナンピンの上限は資金の15%を目安に設定する。

- 監視銘柄はできるだけ多く、200~300銘柄程度を網羅する。

- 過去のIR情報を参考にし、企業の株価対策の履歴を注意深く確認する。

- 優待株を購入する際は注意が必要である。

- 株価が割安でも、慎重に飛びつかない。

- 決算発表日には持ち越さない方針を採用する。

- RSIが30以下の銘柄を狙う。

- 夜間取引は必ず出来るようにする。

- 分散投資をする。

コメント

投資歴が長いのですね。

実現損益って公開できますか?

どれくらいの勝率ですか?

失敗したこととか素人向けに注意した方が良いアドバイスとかありますか?

コメントありがとうございます。直近の数年だけですが、別途記事を設け、取引の結果を簡単にまとめています。勝率は90%以上です。失敗したことは、機関投資家が空売りしている株を買ってしまったことですかね。もちろん下がりました。事前に調べていれば回避できたことです・・・。どうぞよろしくお願いいたします。